EFFEKTIVE BOARDS - VORBILD PRIVATE EQUITY?

Aufsichtsrats-Radar 2024

Der AlixPartners Aufsichtsrats-Radar 2024 beleuchtet, wie sich die Eigentümer-Struktur auf fünf Kerndimensionen der Aufsichtsarbeit auswirkt: Zusammensetzung und Kompetenzmix, Auswahlprozess, Kommunikation und Kooperation, Risikomanagement und Governance sowie Vergütung.

Dafür haben wir für die diesjährige Studie insbesondere Firmen mit Private-Equity-Gesellschaftern analysiert und Tiefen-Interviews mit Board-Mitgliedern von Unternehmen unterschiedlicher Größe in der DACH-Region geführt. Mehr als die Hälfte der Gesprächspartner sind führende Persönlichkeiten aus der Large Cap Private Equity Community. Die Befragung zeigt:

Private-Equity-Boards bzw. -Aufsichtsräte setzen den Maßstab

Insbesondere Private-Equity-geführte Unternehmen mit agilen und ergebnisorientierten Boards sind mit Blick auf die aktuellen und künftigen Herausforderungen auf einem erfolgversprechenderen Weg. PE-Boards sind durch eine Governance-Struktur und Zusammensetzung gekennzeichnet, die Unternehmertum fordert und fördert. Ihre Agilität in der Themensetzung sowie in der Entwicklung von Lösungsansätzen ist bei konventionellen Boards nicht in gleichem Maße gegeben.

PE-BOARDS SETZEN AUF GEZIELTE EXPERTISE STATT AUF FORMALITÄTEN

„Ohne sehr starke Branchen- oder funktionale Expertise, die für das Investment hochrelevant ist, haben

Board-Mitglieder bei uns keine Daseins-Berechtigung."

Christian Unger

Partner, Partners Group

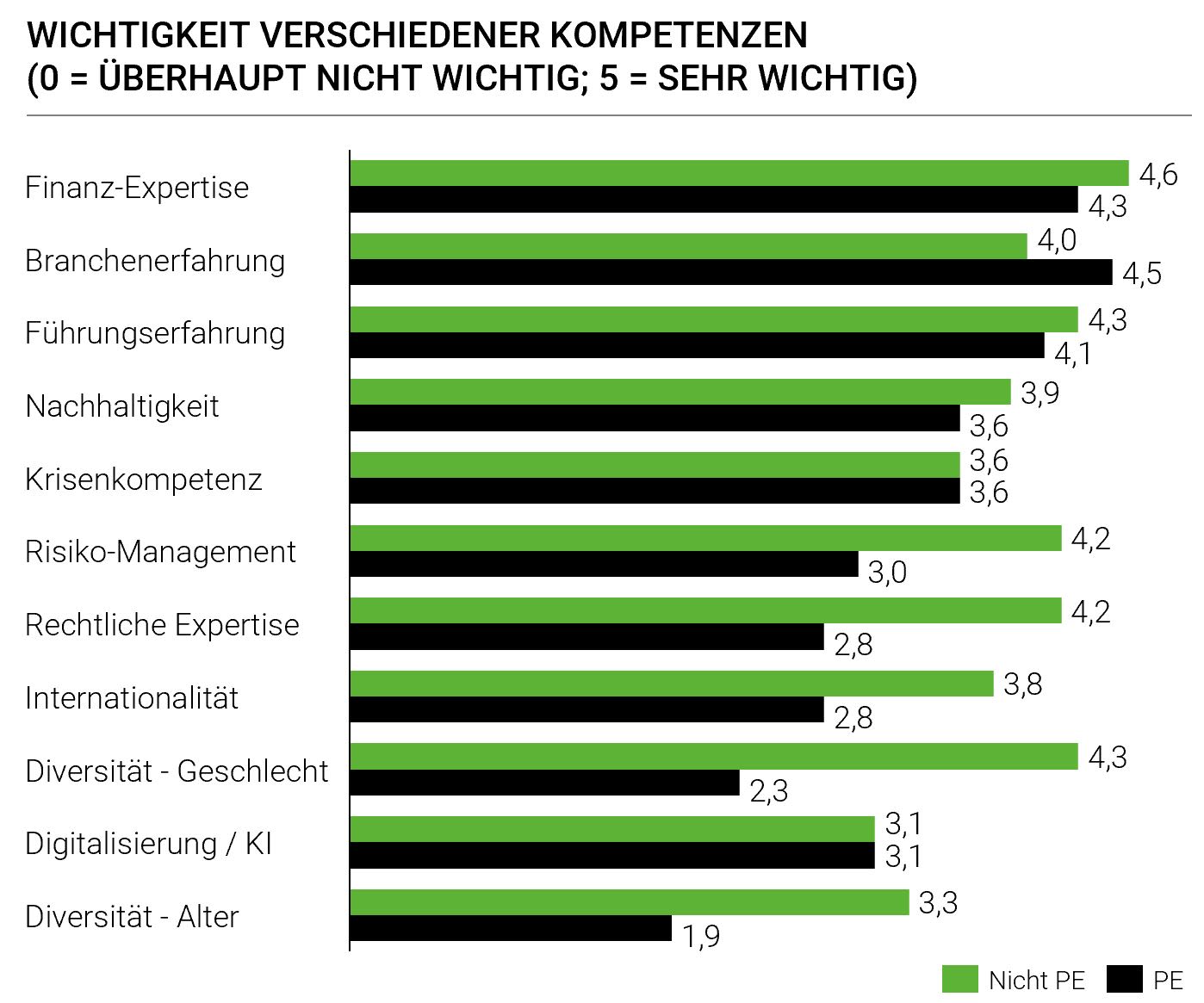

Private-Equity-Boards zeichnen sich durch eine gezielte Auswahl erfahrener und hoch-qualifizierter Führungskräfte aus, deren Branchenkenntnisse und spezifische Expertise auf die jeweilige Investment-These abgestimmt sind. Die Besetzung erfolgt sowohl intern aus der PE-Gesellschaft als auch extern durch Branchenexperten. Entscheidend ist nicht die Herkunft der Mitglieder, sondern ihr konkreter Wertbeitrag zur Umsetzung des Wertsteigerungsplans. Headhunter und Netzwerke spielen eine zentrale Rolle bei der Rekrutierung passender Kandidaten, die oft schon im Rahmen von Transaktionen oder Due Diligence mit dem Unternehmen vertraut sind:

Besonders der Vorsitzende des Boards muss tiefgreifende Branchenkenntnisse aufweisen. Der Fokus liegt klar auf einem „value-add“-Ansatz, bei dem Diversität an Kompetenzen und die Ableitung spezifischer Fähigkeiten aus der Investment-These den Erfolg der Board-Arbeit sichern.

UNTERSCHIEDLICHE PHILOSOPHIEN DER PE-FONDS BEI INTERNER VS. EXTERNER BESETZUNG

Modell 1: Interne Besetzung

"Durch eigene Leute im Aufsichtsrat hat man in der Regel besseren Zugriff und höhere Dynamik."

Alexander Dibelius

Managing Partner, CVC

Die Besetzung des Boards und speziell des Board-Vorsitzes durch eigene Mitarbeiter des PE-Fonds ermöglicht einen direkteren Durchgriff durch die Investoren in das Unternehmen.

Das Investment-Team des PE-Hauses hat sich während der Due Diligence Phase und/oder durch die Arbeit mit anderen Portfolio-Unternehmen oftmals ein gutes Verständnis angeeignet, welche Zielsetzung man mit dem Unternehmen beabsichtigt und wie man diese umsetzen kann.

Dabei kann der individuelle Approach des PEs direkter und ungefilterter angewandt werden. Insbesondere ist dadurch ein starker Fokus auf die Wertsteigerung des Unternehmens gewährleistet.

Modell 2: Externe Experten

"Der Board-Vorsitz wird bei uns immer mit jemandem aus der Industrie besetzt, nie PE-intern."

Markus Brennecke

Global Co-Head PE, EQT

Die weitgehende Besetzung des Aufsichtsrats, und insbesondere des Vorsitzes, durch externe Mitglieder ermöglicht die bestmögliche Abbildung der erforderlichen bzw. gewünschten Kompetenzen.

Die Besetzung der übrigen Board-Positionen erfolgt typischerweise durch einen Mix aus PE-internen Mitgliedern und weiteren Branchen- oder funktionalen Experten. Der Mix variiert je nach PE-Investor, enthält jedoch mindestens einen PE-Vertreter.

Eine Besetzung durch externe Experten ist für die PE-Teams deutlich „Ressourcen-schonender“, wodurch sich die Fondsmitarbeiter auf andere Themen wie Deal-Sourcing oder Exits fokussieren können.

ENGES SPARRING STATT STARRER BERICHTERSTATTUNG

"In der Aufsichtsratsarbeit nehmen unternehmerische Fragen viel zu wenig Raum ein. Stattdessen dominieren formale und prozessuale Themen."

Dr. Bernd Scheifele

Heidelberg Materials, PHOENIX und Springer Nature

Private-Equity-geführte Boards stehen im ständigen Austausch mit dem Management – und dieser Dialog beschränkt sich längst nicht nur auf den CEO. Einzelne Board-Mitglieder übernehmen die Rolle von Sparringspartnern in spezifischen Themenfeldern. Im Gegensatz zu konventionellen Aufsichtsräten, wo die Kommunikation meist über den Vorsitzenden läuft, fördert dieser direkte Austausch eine tiefere Einbindung.

Ziel sollte es ebenfalls für konventionelle Aufsichtsräte sein, dieses regelmäßige Sparring zwischen einzelnen Board-Mitgliedern und Management auch unterhalb der Ebene des Vorsitzenden fest zu etablieren. PE-Boards achten zugleich darauf, dass klare Rollen und eine saubere Trennung der Verantwortlichkeiten gewahrt bleiben, um die Rückdelegation operativer Aufgaben zu vermeiden. Ziel ist es, echten Mehrwert durch strategisches Sparring zu schaffen, statt sich auf formale Berichte zu verlassen.

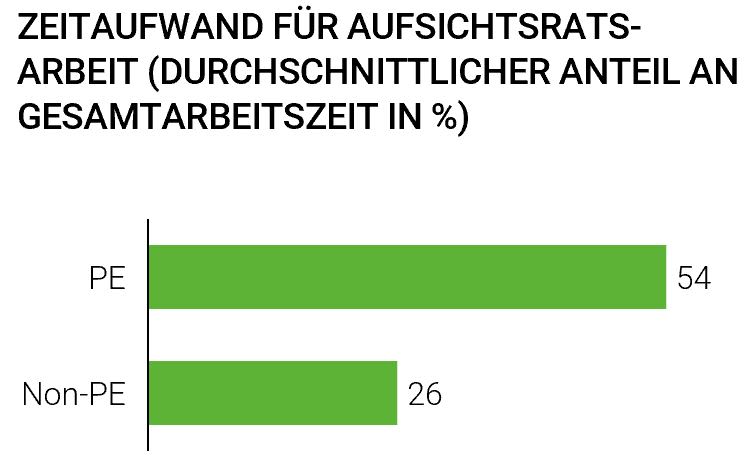

HOHES ZEITLICHES ENGAGEMENT IN PE-BOARDS

"Man muss bereit sein, ziemlich viel Zeit zu investieren, muss sich gut vorbereiten und einen Beitrag leisten, damit man nicht nur ein Passagier ist in so einem Board."

Michael Siefke

Co-Head European Private Equity, Bain Capital

In Private-Equity-Boards wird von den Mitgliedern, insbesondere vom Aufsichtsratsvorsitzenden, ein hoher Zeitaufwand erwartet. Der Auftrag ist einfach: die definierte Investment-Hypothese und Zielerreichung eines Exits muss sichergestellt werden – das kann für den Vorsitzenden zu einem Engagement von ca. einem Tag pro Woche führen. Dies ist im Schnitt deutlich mehr als bei vielen konventionellen Aufsichtsräten. Anreize müssen daher so gestaltet sein, dass Aufsichtsratsmitglieder von PE-Portfolio-Firmen bereit sind, die notwendige Zeit für ihre Aufgabe zu investieren.

ERFOLGSABHÄNGIGE VERGÜTUNG

"Ohne intrinsische Motivation, das Unternehmen in die richtige Richtung zu bringen, empfehle ich niemandem eine Board-Position zu übernehmen."

Michael Siefke

Co-Head European Private Equity, Bain Capital

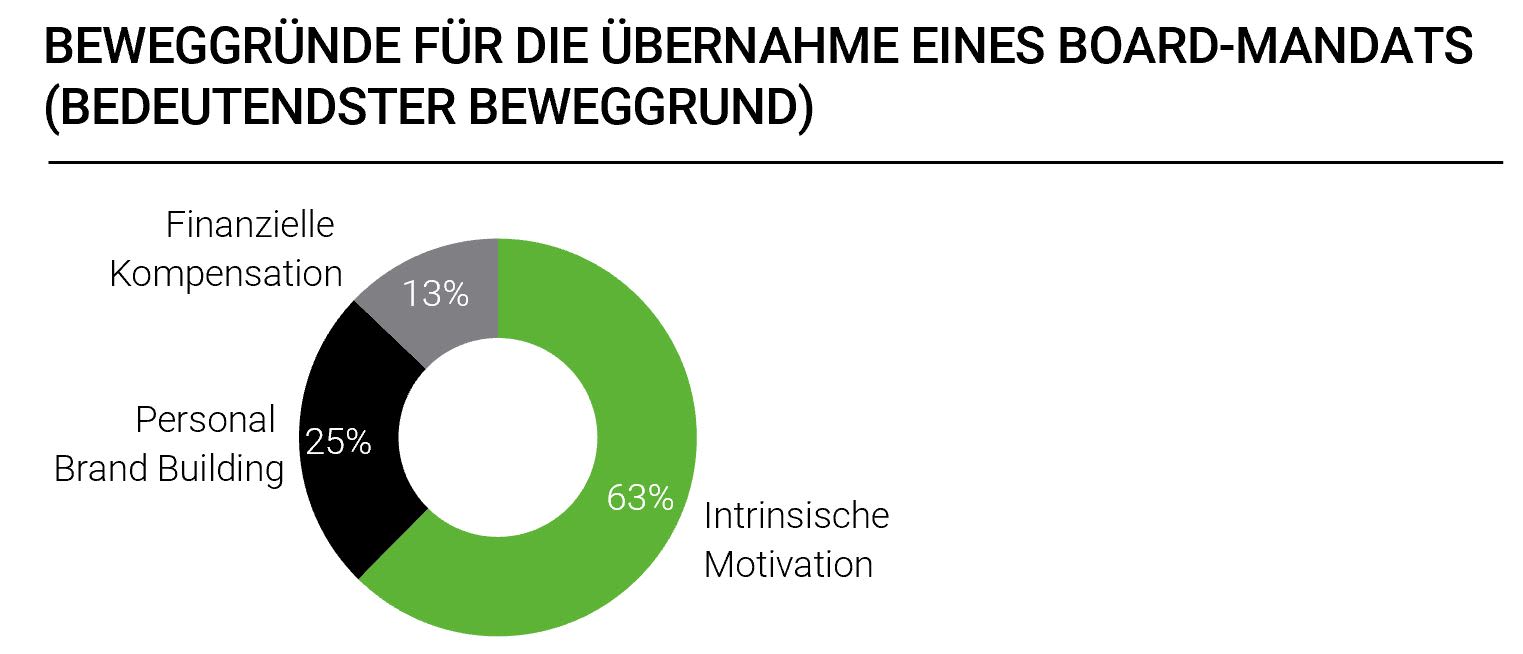

In Private-Equity-Boards erhalten Aufsichtsräte typischerweise die Möglichkeit, sich direkt an der Gesellschaft zu beteiligen, was eine Chance aber auch Risiko sein kann, und damit die Incentivierung, sich für das Unternehmen einzusetzen, erhöht. Diese Co-Investitionen sind oft erwünscht und teilweise sogar verpflichtend, was eine direkte finanzielle Beteiligung an der Wertentwicklung ermöglicht. Im Gegensatz dazu bieten konventionelle Boards selten variable Vergütungen an, wodurch die Motivation für Top-Talente, sich langfristig und aktiv über die Standard-Aufsichtsarbeit hinaus einzubringen, deutlich geringer ausfällt.

Die Vergütungsmodelle in PE-Boards fördern somit durch ihre Erfolgsabhängigkeit ein höheres Engagement und eine engere Bindung an das Unternehmen. Schon in den letzten Jahren haben Aufsichtsräte immer wieder von einem zunehmenden Missverhältnis von Aufwand, Haftung und Vergütung gesprochen. Die traditionelle, neutrale und fixe Vergütung von Aufsichtsräten sollte daher hinterfragt werden. Eine am langfristigen Unternehmenserfolg orientierte Vergütung kann es erleichtern, geeignete, hochkarätige Kandidaten zu finden und zu einer weiteren Professionalisierung der Gremien beitragen.

FOKUSSIERTE AUFSICHTSRATSARBEIT MIT KLARER EXIT-STRATEGIE

Private-Equity-Boards arbeiten innerhalb eines klar definierten Zeithorizonts von vier bis sechs Jahren, der vollständig auf die Umsetzung des Investment Cases und die Vorbereitung eines erfolgreichen Exits ausgerichtet ist. Während in der frühen Phase nach der Übernahme langfristige Investitionen und Transformationen im Fokus stehen, verschiebt sich der Schwerpunkt im Laufe der Haltedauer zunehmend auf den Exit.

Im Gegensatz dazu sind Aufsichtsräte in börsennotierten Unternehmen stark von Quartalsberichten und kurzfristigen Marktanforderungen getrieben, was ihre langfristige Entscheidungsfindung erschwert.

Der Zeithorizont von vier bis sechs Jahren ermöglicht PE-Boards eine nachhaltige Wertsteigerung und sollte konsequent genutzt werden. Mit Blick auf die Struktur der Boards selbst gilt es, neben rechtlichen und steuerlichen Aspekten, vor allem die Effizienz der Entscheidungsprozesse kontinuierlich zu verbessern. Denn so werden schnelle, zielgerichtete Maßnahmen sichergestellt als Basis für erfolgreiche, wertsteigernde Arbeit der Boards.

EVENTS

Fachtagung für Aufsichtsräte 2025

AlixPartners freut sich, auch in diesem Jahr die Fachtagung für Aufsichtsräte am 12./13. November 2025 in Düsseldorf als Partner zu begleiten.

ÜBER DIE AUTOREN

Andreas Rüter

ist Partner & Managing Director und Deutschland-Geschäftsführer bei AlixPartners. Als Aufsichtsrat, Beirat und Investor hat er Wachstumsunternehmen aus dem Hightech-, IT- und Renewables-Bereich begleitet und gesteuert. Als Berater unterstützt er Unternehmen in Krisensituationen und bei der Umsetzung kritischer Transformationsprogramme.

Dr. Jan Kantowsky

ist Partner & Managing Director bei AlixPartners und hat mehr als 25 Jahre Berufserfahrung in der Restrukturierungsberatung und in Managementfunktionen. Im Rahmen verschiedener Interim Management-Mandate (z. B. Interim-CEO, -CFO und -CRO) ist er für die Entwicklung und Umsetzung von Transformations- und Turnaround-Programmen verantwortlich.

Robert Wendeborn

ist Partner bei AlixPartners und hat mehr als 17 Jahre Berufserfahrung in der Unternehmensberatung und im Investmentbanking. Schwerpunkt seiner Tätigkeit ist die Unterstützung von Unternehmen in kritischen Transformationsphasen, bei Restrukturierungen und Turnaround-Programmen.

Dr. Florian Stellner

ist Director bei AlixPartners. Er hat mehr als zwölf Jahre Berufserfahrung mit Schwerpunkt auf Mergers & Acquisitions, Carve-Outs, finanzielle und operative Restrukturierung, Profitabilitätssteigerung und Risikomanagement.